[RealMoneyTrader]: DIESE Werkzeuge nutze ich für mein Trading

Es gibt unzählige technische Indikatoren, Chartformationen und Darstellungsformen von Charts. Die allermeisten davon bringen ohne Kenntnisse der fundamentalen Zusammenhänge nicht nur nichts, sondern erzeugen große Schwankungen und landen am langen Ende bei Null. Und jene Indikatoren, wie z.B. die Bollinger Bänder, die wirklich sinnvoll sind, werden vielfach falsch angewendet. In meinem Trading habe ich mich mit der Zeit komplett weg von Mainstream-Indikatoren und klassischen Methoden, die im Retailbereich sehr beliebt sind, bewegt. Ich nutze heute nur noch selbst entwickelte Instrumente. Und das nicht etwa, weil ich mich für besonders schlau halte. Nein! Weil ich in mehr als zwei Jahrzehnten realem, täglichen Handel Vakanzen entdeckte, ich Lösungen für Probleme brauchte, die mir in meinem Trading begegneten, und ich aus der empirischen Erfahrung heraus genau dort ansetzte, wo für mich Bedarf bestand. Diese Instrumente sind in keiner herkömmlichen Börsenlektüre zu finden, sondern nutzen nur meine Trading-Studenten und ich selbst. Ich möchte Ihnen an dieser Stelle zeigen, was ich nutze und wobei es mir hilft. Die vollständigen Logiken dahinter, sowie die Original-Instrumente zur lebenslangen Nutzung bleiben aber den Teilnehmern meiner Trader-Ausbildung vorbehalten.

WolVol

Der WolVol-Indikator (Wolfram Volatilitätsindex) ist meine erste Eigenkreation gewesen, und stellte für mich und mein Trading einen absoluten Meilenstein dar. Ich bin ehrlich gesagt froh, dass dieses Instrument nur wenige überhaupt kennen, es von noch weniger Tradern genutzt wird, und dass fast niemand die Logik dahinter kennt. Ein wesentliches Problem, das in meinen frühen Jahren als Trader auftrat, war die Unterscheidung der Marktphasen. Wann liegt eine explosive Situation vor, bei der ein Markt nachhaltig zu tendieren beginnen wird, und wann ist der Übergang aus einem Trend in eine Konsolidierung oder zu einer Trendwende gegeben? Sie werden zwar Strategien und Indikatoren kennen, die für Trend oder Konsolidierung geeignet sind. Doch was nützt es Ihnen, wenn Sie nicht antizipieren können, was wann benötigt wird. Stelle Sie sich zur Verdeutlichung dieses Problems einen Handwerker vor, der das beste Werkzeug überhaupt besitzt, der aber nicht weiß, wie und wofür er es verwenden soll. Das Werkzeug wird damit unnütz. Und genau das passiert mit Ihren Strategien und Indikatoren, wenn Sie nicht lernen, die Marktphasen in deren Stadien zu erfassen. Der WolVol zeigt mir, wenn er die untere Signallinie erreicht, explosive Situationen an. Der Markt steht dann unmittelbar vor einem nachhaltigen Ausbruch und dem Übergang in eine Trendphase. Der Indikator gibt mir somit ein Grünlichtsignal für die Handelstechnik „Breakout/Trend“. Ich weiß, dass ich dann auf antizyklische Trades verzichte und meinen Handel auf Breakouts und Trendfolge verlagere. Zudem weiß ich, dass dies Situationen sind, in denen ein Trend lange laufen kann. Mitunter lassen sich hier prozyklische Zukäufe vornehmen, was im Fachterminus auch Pyramidisieren genannt wird.

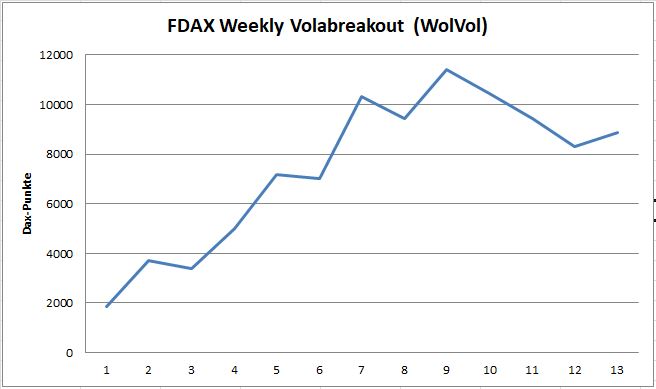

Hier zwei Beispiele dafür, welchen großen Nutzen der WolVol in meinem Handel und dem Trading meiner Ausbildungsteilnehmer hat. Die Ergebnisse für den DAX Weekly Volabreakout, ein Trendsystem auf den DAX im übergeordneten Zeitfenster. Hier wurden insgesamt 8874 Punkten Gewinn mit 13 Trades erhandelt. Bedenken Sie, dass der Index selbst gegenwärtig nur bei 13.220 Punkten steht. Das ist also bei einer so begrenzten Investitionszeit außergewöhnlich gut.

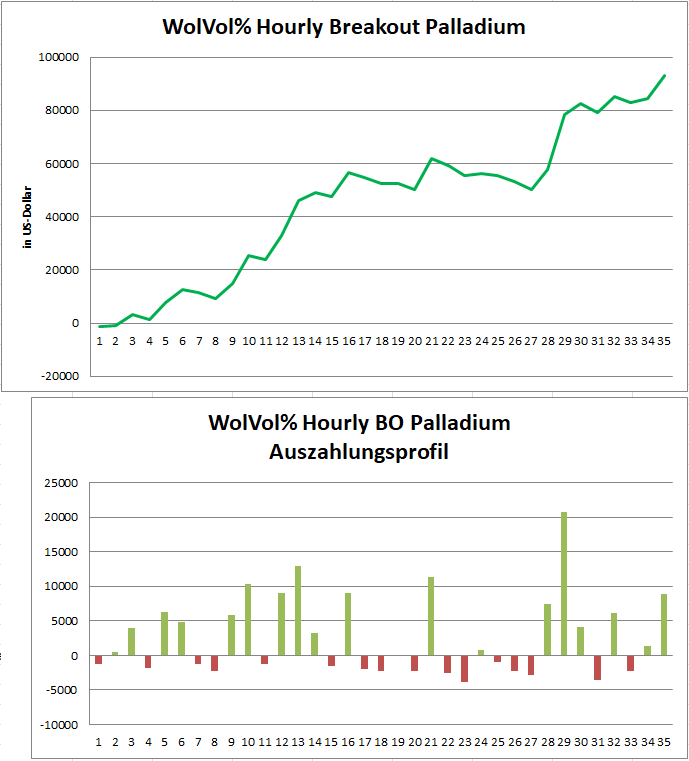

Im Palladium nutze ich den WolVol auf Stundenbasis. (Niedrigere Zeitebenen sind zu fehlerbehaftet für meinen Geschmack, weshalb ich davon abrate, ihn auf 1-, 5-, oder 15-Minuten-Basis anzuwenden). Hier verdiente das System binnen der letzten 1,5 Jahre im Vollzeithandel knapp 100.000 Dollar. Da der Palladium-Kontrakt sehr teuer ist (Margin) und einen hohen Punktwert (100 Dollar je Punkt) hat, ist es aber wichtig, zu prüfen, ob die gehandelten Produkte und die Kapitaldecke es hergeben, diese Strategie in diesem Markt zu handeln, oder ob es den Risikorahmen sprengen würde. Den von mir betreuten Tradern helfe ich in diesen Fragen in den jeweiligen 1:1-Coachings.

Der Nutzen für Sie?!

Der WolVol ist auch für Retail-Trader, sprich nebenberufliche Trader, ein ausgesprochen wertvolles Instrument. Denn wer zum Beispiel verbriefte Produkte handelt, wird bei langer Haltedauer durch die anfallenden Finanzierungskosten eine starke Gewinnminderung erfahren. Mit dem Indikator lässt sich dies zwar nicht komplett ausschließen (manchmal muss man trotz guter Filterung des Indikators lange geduldig sein), aber in 9 von 10 Fällen vermeidet man dies und handelt nur in den explosiven Situationen auf Trend. Er ist anwendbar auf verschiedenen Zeitebenen und in allen liquiden Märkten. Es braucht aber profunde Kenntnisse in der Parametrierung und Anwendung dieses Instruments.

VolaCross

Im Kontext mit dem WolVol und dessen Entwicklung haben wir bereits thematisiert, wie wichtig es ist, die Marktphasen zu unterscheiden. Während es beim WolVol darum geht, Trend- und Konsolidierungsphasen in deren Ursprung zu antizipieren, hat der VolaCross eine ähnliche, aber dennoch anders gestaltete Aufgabe. Ich nutze ihn u.a. als Gewichtungsfilter für meine Daytradingsetups. Er setzt kurzfristige und langfristige Vola in Relation zueinander und identifiziert auf einfache, aber sehr effiziente Weise Phasen, in denen Risiken schlecht entlohnt werden und man besser mit kleiner Positionsgröße handelt. Und natürlich zeigt er auch an, wann die Bedingungen (die Schwankungsbreite) der Tagesranges sich so weit bessert, dass kurzfristiges, aktives Trading lukrativ und chancenreich ist. Liegt die kurzfristige Vola unterhalb der langfristigen Vola bin ich defensiv (minimale Gewichtung der Trades in meinen Strategien), befindet sich die kurzfristige Vola oberhalb der langfristigen, so finden wir ein günstiges Umfeld vor, und ich gehe wieder auf meine volle Positionsgröße bei den Trades.

RW SDI

Klassische Charttechnik ist eine deskriptive Methode. Sie zeigt, was bereits geschehen ist. Wendet man zum Beispiel die CoT-Daten an, so zeigen diese Potenziale auf, sind aber nicht die Ursache für Bewegung. Darum ist es mir wichtig gewesen, direkt an der Quelle für Aktionen von Commercials und Institutionellem Geld anzusetzen: den fundamentalen Daten. Der RW Seasonal Deviation Index (kurz RW SDI) ist die jüngste meiner Eigenentwicklungen, und entstand aus der Unzufriedenheit über das Timing in z.B. dem CoT-Report. Hier werden regelmäßig veröffentlichte Fundamentaldaten normiert und in einem Index abgebildet, ob die Daten überdurchschnittlich gut oder überdurchschnittlich schlecht ausfallen. Das „gut“ und „schlecht“ bezieht sich aber nicht etwa auf Analystenschätzungen, sondern auf historisch typische Werte, die zu den aktuell tatsächlich berichteten Werten in Relation gesetzt werden. Dieses Instrument zeigt mir die grobe, übergeordnete Handelsrichtung für spezifische Rohstoffe an.

Im folgenden Schaubild sehen Sie den RW SDI% für einen wichtigen Rohstoff. Der Indikator (RW SDI%) ist durch die blaue Linie dargestellt. Kreuzt er die (gestrichelte dunkle) Nulllinie von unten nach oben, so fallen die Fundamentaldaten gut und damit preisdämpfend aus. Ich handele dann strategisch short. Bei einem Kreuzen der Nulllinie von oben nach unten geht der Verbrauch des Rohstoffs über das normierte Niveau hinaus, was ein Longsignal für meinen Handel bedeutet. Die grün- und rot-gestrichelten Linien stellen die jeweils antizyklischen Ausstiegssignale für einen laufenden fundamentalen Trade dar. Der RW SDI% wird exklusiv und ausschließlich in der Trader-Ausbildung RW Mentoring Advanced geschult und auch im Original ausgehändigt an die Teilnehmer.

Forecasts

Jeder Markt bewegt sich aufgrund fundamentaler Daten! Oft kennen oder verstehen wir Börsianer diese aber nicht oder haben die entsprechenden Informationen zu spät. Im RW Mentoring ist genau dieses fundamentale Wissen um die wahren Einflussfaktoren eines jeden Marktes das dominierende Thema. Welche Währungen oder Rohstoffpreise sich auf die Preise eines Marktes auswirken ist logisch erklärbar und lässt sich ausgezeichnet nutzen. Nehmen Sie Magerschwein als Beispiel. Hier sind es in erster Linie die Preise der Futtermittel Mais und Sojabohnenmehl, die sich auf den Preis auswirken. Der Zeitversatz, mit dem deren Entwicklung sich auf den Preis des Endproduktes auswirkt ergibt sich aus dem natürlichen Zyklus des Marktes. In dem Fall entspricht er der Mastzeit der Schweine, die sich auf 6 Monate beläuft. Einfach ausgedrückt: Mit 6 Monaten Zeitversatz reagiert der Preis für Magerschwein auf Preisschocks bei den Futtermitteln, denn die Futtermittel müssen vor der Mast eingekauft werden, das Endprodukt wird aber erst nach sechs Monaten Mastzeit verkauft und erzielt einen Preis am Markt. Ich habe Magerschwein als Beispiel gewählt, da hier die Logik sehr einfach zu erklären und für Sie zu verstehen ist. Ich habe Forecasts für nahezu alle Märkte, die ich handele entwickelt. Sie basieren alle auf den wichtigsten fundamentalen Einflussfaktoren des betreffenden Marktes und haben uns über die Jahre viel Geld eingebracht. Wichtig dabei ist aber, dass man nicht einen Forecast auf einen Markt nutzt, sondern dass man dutzende Märkte auf fundamentaler Basis handelt. Denn phasenweise sind die Haupteinflussfaktoren in einem Markt überlagert oder ausgehebelt. Und dann schlägt die Indikation des Forecast fehl. Nachfolgend sehen Sie den Forecast für Lean Hogs (Magerschwein) als rote Prognoselinie unter dem tatsächlichen Verlaufschart. Der Forecast hat einen Prognosehorizont von 6 Monaten, auf den er die zu erwartende Bewegungsrichtung des Preises vorzeichnet. Unerfahrene Trader erwarten bei einem solchen Instrument, dass es den Preisverlauf exakt vorzeichnet. Das ist natürlich hochgradig naiv. Es kann in der Mehrzahl der Fälle die grobe Bewegungsrichtung und vor allem Preisschocks vorzeichnen. Darum ist es wichtig, die Handhabung unserer Forecasts aus erster Hand zu erlernen. Vor allem muss man verstehen, dass der Forecast als Oszillator zu sehen ist. Er zeigt die Tendenz, nicht aber die absolute Höhe an. Die Aussage ist quasi „zwischen Datum x und Datum y Long…“ oder „der Preis steht in x Wochen mit hoher Wahrscheinlichkeit unter dem aktuellen Niveau…“. Es geht nicht darum, die exakten Tiefs und Hochs zu erkennen, sondern die steilen, trendigen Bewegungen zu antizipieren mit Hilfe dieses Instruments. Am rechten Rand des Charts sehen Sie beispielsweise, dass der Forecast steil ansteigt. Die Aussage ist hier, dass der Magerschwein-Preis im Februar 2020 deutlich über dem Niveau des 18.12.2019 stehen dürfte. An diesem Datum, dem 18.12.2019, wurde dieser Artikel verfasst, und der Chart stammt von diesem Tag.

Der Vorteil für Sie?!

Der Vorteil fundamental basierten Handelns liegt auf der Hand: Es werden die wahren Kausalitäten zwischen den Märkten genutzt, so dass wir eine gute Vorstellung davon bekommen, wo ein Markt in der Zukunft landet. Was das Gros der privaten Trader macht ist gänzlich anders gelagert. Sie schauen, was in der jüngeren Vergangenheit passiert ist, und hoffen, dass sich diese Tendenz fortsetzt. Wenn Sie einmal gesehen haben, was ich meinen Trading-Studenten in der RW Mentoring Advanced Ausbildung zeigte, nämlich wie sich die Produktionskosten für zum Beispiel Magerschwein zusammensetzen, werden Sie nicht mehr daran zweifeln, dass die Betrachtung fundamentaler Faktoren der nachhaltigste Weg im Trading ist.

75/25-Kriterium

In zahlreichen meiner Setups haben wir das sogenannte 75/25-Kriterium als Vorbedingung für zum Beispiel Countertrend-Trades oder auch den Trendhandel nach einem Impuls. Dieses Kriterium stellt eine hohe Trendintensität bei der betrachteten Kerze (ob Tages-, Wochenkerze oder was auch immer) sicher. Das Kriterium ist erfüllt, wenn der Eröffnungs- UND Schlusskurs einer Kerze in den äußeren beiden Quadranten der gesamten Range liegen.

Risikohinweis

Alle Informationen basieren auf Quellen, die wir für zuverlässig halten. Die Angaben erfolgen nach sorgfältiger Prüfung, jedoch ohne Gewähr. Gute Ergebnisse in der Vergangenheit garantieren keine positiven Resultate in der Zukunft. Investments in Optionen, Futures, CFD´s, ETFs, Zertifikaten, sonstigen Derivaten und Aktien bieten hohe Chancen auf Gewinne bei zugleich hohem Verlustrisiko.

Unsere Strategien und Trades haben eine kurzfristige, spekulative Ausrichtung. Aufgrund der spekulativen Risiken, die mit Anlagen in diesen Wertpapieren verbunden sind, sollten Sie solche Investments grundsätzlich niemals auf Kredit finanzieren. Die empfohlenen Werte beinhalten spekulative Risiken, die im negativsten Fall bis zu einem Totalverlust der investierten Mittel sowie der Nachschusspflicht, d.h. Verluste, die über das eingesetzte Kapital hinausgehen, führen können. Daher wird ausdrücklich davon abgeraten, Anlagemittel nur auf spekulative Mittel zu konzentrieren.

Haftungsausschluss

Unsere Handelssignale und Analysen beruhen sorgfältigen Recherchen. Dennoch stellen diese Informationen weder ein Kauf- noch ein Verkaufsangebot für die behandelten Wertpapiere dar. Den Ausführungen liegen Quellen zugrunde, die vom Autor als vertrauenswürdig erachtet werden. Nichtsdestotrotz kann für die Richtigkeit des Inhalts keine Haftung übernommen werden. Dies gilt auch für verlinkte Seiten.

Es muss immer beachtet werden, dass börsennotierte Wertpapiere zum Teil erheblichen Kursschwankungen und Risiken unterworfen sind. Aus diesem Grund kann keine Haftung für

Vermögensschäden, die aus der Heranziehung der Ausführungen für die eigene Anlageentscheidung resultieren, gewährleistet werden.

Haftungsausschluss:

1. Inhalt des Online-Angebots

Der Autor übernimmt keine Gewähr für die Aktualität, Korrektheit, Vollständigkeit oder Qualität der bereitgestellten Informationen. Haftungsansprüche gegen den Autoren,

welche sich auf Schäden materieller oder ideeller Art beziehen, die durch die Nutzung oder Nichtnutzung der dargebotenen Informationen bzw. durch die Nutzung fehlerhafter und

unvollständiger Informationen verursacht werden, sind grundsätzlich ausgeschlossen.

Mit der Nutzung der Seite und der deren Inhalte erklären Sie sich ausdrücklich damit einverstanden. Alle Angebote sind freibleibend und unverbindlich. Der Autor behält es sich

ausdrücklich vor, Teile der Seiten oder des gesamten Angebotes ohne Ankündigung zu verändern, zu ergänzen, zu löschen oder die Veröffentlichung zeitweise oder endgültig

einzustellen.

2. Verweise oder Links

Bei direkten oder indirekten Verweisen auf fremde Internetseiten („Links“), die außerhalb des Verantwortungsbereichs des Autors liegen, besteht ausdrücklich keine Haftungsverpflichtung. Der Autor erklärt hiermit ausdrücklich, dass zum Zeitpunkt der Linksetzung keine illegalen Inhalte auf den verlinkten Seiten erkennbar waren. Auf die aktuelle und zukünftige Gestaltung, die Inhalte oder die Urheberschaft der verlinkten Seiten hat der Autor keinen Einfluss. Deshalb distanziert er sich hiermit ausdrücklich von allen Inhalten aller verlinkten Seiten, die nach der Linksetzung verändert wurden.

Diese Feststellung gilt für alle innerhalb des eigenen Internetangebots gesetzten Links und Verweise sowie für Fremdeinträge in von den Autoren eingerichteten Gästebücher, Diskussionforen und Mailinglisten. Für illegale, fehlerhafte oder unvollständige Inhalte und insbesondere für Schäden, die aus der Nutzung oder Nichtnutzung solcher Art dargebotener Informationen entstehen, übernehmen wir ausdrücklich keine Haftung.

3. Rechtswirksamkeit

Dieser Haftungsausschluss ist als Teil des Internetangebots zu betrachten, von dem aus auf diese Seite verwiesen wurde. Sofern Teile oder einzelne Formulierungen dieses Textes der

geltenden Rechtslage nicht, nicht mehr oder nicht vollständig entsprechen sollten, bleiben die übrigen Teile des Dokuments in Ihrem Inhalt und Gültigkeit davon unberührt