So finden sie die passende Strategie!

Wahrscheinlich haben sie bereits oder werden noch mehr als eine Strategie ausprobieren. Das ist völlig normal. Doch um dauerhaft am Markt erfolgreich sein zu können, braucht es eine konsequente und langfristige Anwendung ein- und derselben Strategie. Nur so lassen sich zufällige Kumulationen im Ergebnis eliminieren und der statistische Vorteil ausspielen. Doch woran erkennen sie, dass eine Strategie zu ihnen passt? Und welche Konsequenzen hat es, wenn dies nicht der Fall ist?

Die drastischen Konsequenzen

Zunächst einmal wollen wir uns mit den erheblichen Konsequenzen auseinandersetzen, die es hat, wenn sie eine Strategie handeln, die NICHT zu ihnen passt. Das ist wichtig, denn wir Menschen neigen dazu, Dinge auf die leichte Schulter zu nehmen, solange uns deren negative Folgen nicht bewusst sind. Sie werden mit jeder Strategie, die NICHT zu ihnen und ihren Rahmenbedingungen passt, am langen Ende Geld verlieren. Es ist nicht die Frage ob, sondern nur wann!! Gerne schieben Trader die Schuld für Misserfolge auf die Strategien selbst. Das ist aber zu einfach gedacht und in der Regel falsch. Oft sind die Strategien sogar profitabel, aber der Trader hat sie zu aggressiv angewendet, eine zu geringe Kapitaldecke oder hat zu wenige Wiederholungen gehabt, und die Anwendung der Methodik zu früh abgebrochen. Es ist also nicht so, dass sie einfach ein bisschen herum probieren. Es kostet sie ernsthaft Geld. Und je unbedachter sie dabei vorgehen, umso mehr kostet es.

Ich selbst bin seit 25 Jahren in Vollzeit an der Börse aktiv, und habe genau das auch schon mehrfach erlebt. Jeder Trader, der behauptet, er habe es noch nicht erlebt, dass ihm einer oder mehrere der oben beschriebenen Fehler unterlaufen sind und Geld kosteten, lügt meines Erachtens. Sie könnten die beste Strategie der Welt erlernen, und dennoch Geld verlieren, wenn diese NICHT zu ihnen passt.

Budget-Planung

Im Endeffekt ist Trading ein Business und muss als solches behandelt werden. Und zwar völlig gleich, ob sie nebenberuflich oder hauptberuflich traden. Jede Strategie hat ein gewisses Budget, womit ich den Draw Down und das Auszahlungsprofil an sich meine. Um zum statistischen Erwartungswert zu gelangen haben unterschiedliche Strategien verschieden große maximale Draw Downs und Trefferquoten. Sie wiederum haben eine definitiv begrenzte Kapitaldecke. Bei der Findung des passenden Ansatzes müssen sie nun die beiden Budgets zusammenbringen. Das Budget ihres Handelskontos muss deutlich größer sein, als jenes der Strategie. Sonst können sie die Trade-Serien nicht lange genug durchziehen, und ihr Kapital geht zur Neige, bevor die Strategie ihren statistischen Erwartungswert erreicht hat. Und auch hier spreche ich aus persönlicher Erfahrung. Mehrfach hatte ich Trades oder Ansätze, die sehr erfolgreich waren/gewesen wären, aber die nicht mit meiner Kapitaldecke harmonierten. Das ist dann umso ärgerlicher.

Ihre individuellen Rahmenbedingungen

Jeder von uns hat individuell limitierende Faktoren. Das sind im Wesentlichen Zeit, Kapitaldecke, Psyche und die handelbaren Produkte. Der Primärschlüssel ist ihre Kapitaldecke. Denn wenn sie zu wenig Kapital haben, um die zu erwartenden Schwankungen einer Strategie aushalten und überleben zu können, kommen die anderen Faktoren erst gar nicht zum Tragen. Der historische Maximal Draw Down einer in Frage kommenden Strategie muss deutlich kleiner sein, als ihre Kapitaldecke (Konto). Da eine akkurate und strategiegetreue Umsetzung elementar wichtig ist, weil sie ansonsten etwas handeln würden, dessen Erwartungswert sie nicht kennen können (jede Abweichung wirkt sich auf das Ergebnis aus), müssen ihre zeitlichen Möglichkeiten, mit den Strategie-Zeiten in Einklang sein. Wenn die Strategie beispielsweise erfordert, dass sie von 8 bis 17 Uhr am Rechner sitzen und auf ein Signal warten, sie aber voll berufstätig und zu dieser Zeit in Meetings sind, kommt dieser Ansatz für sie nicht in Frage. Sie sind für den exekutiven Part zuständig, und müssen darum ihre zeitlichen Möglichkeiten mit den Zeiten der Strategie abgleichen. Zwar verdienen Trefferquoten kein Geld, aber einer der Hauptgründe für das Scheitern von Tradern sind deren sehr dünne Nervenkostüme. Die Psyche muss mit dem Auszahlungsprofil und dem max. Draw Down einer Strategie ok sein. Ist sie das nicht, kann ihre Kapitaldecke sogar noch puffer haben, aber sie werden die Umsetzung vorzeitig abbrechen, weil sie schlicht und ergreifend ängstlich werden. Dazu sollten sie wissen, dass die Verlustangst bei Finanzgeschäften in der gleichen Hirnregion gemanaged wird, wie die Todesangst. Viele Trader befinden sich bei schlechter Planung und unpassender Strategie permanent im Kampf um „Leben und Tod“. Ein letzter limitierender Faktor können die handelbaren Produkte sein. Es gibt Methoden, die mit spezifischen Produkten schwer, weniger rentabel oder gar nicht umsetzbar sind. Dieses Problem ist jedoch das geringste.

Sie brauchen Daten und Zahlen!

Wenn ihnen jemand einen Ansatz beibringen will, für den er ihnen aber keine detaillierten statistischen Daten hinsichtlich der Performance liefern kann, dann ist Vorsicht geboten! Alles, was nicht auswertbar ist, bringt ein hohes Risiko mit sich. Sie können nicht wissen, ob die Methodik überhaupt funktioniert, geschweige denn, wie lange schon und mit welchen Schwankungen. Der Draw Down ist extrem wichtig. Achten sie aber bitte auf den „Intra-Trade Draw Down“, da dieser die schwankungen inkludiert, die während laufender Trades aufgetreten sind. Also die tatsächlichen, maximalen Kontoschwankungen. Der Profit Factor sollte idealerweise >2 sein. Er gibt das Verhältnis zwischen den Gewinnen und den Verlusten in Dollar an. Wenn Ihre Strategie einen durchschnittlichen Gewinn je Trade von weniger als 100$ hat, ist sie fragil. Der Gewinnvorteil kann durch von ihnen nicht beeinflussbare Faktoren (Steuergesetz-Änderung, höhere Börsengebühren, Slippage, Erhöhung der Kommissionen) schnell zunichte gemacht werden. Die besten Portfolios von mir haben einen durchschnittlichen Gewinn je Trade von 2000$ und mehr. Dieser Gewinnvorteil kann selbst durch erhebliche Änderungen nicht zerstört werden.

Die maximale Verlust- und Gewinnserie sind vor allem für die Psyche wichtig (genauso, wie die Trefferquote). Jeder Verlust-Trade wird von unserem Gehirn als negatives Feedback, quasi wie eine Zurückweisung wahrgenommen. Sie müssen sich wappnen und damit ok sein, auf welche Weise IHR Ansatz den Weg zum Erwartungswert beschreitet.

Percent in the market gibt an, für wie viel Zeit ihr Kapital dem Marktrisiko ausgesetzt ist. Je kleiner dieser Wert, desto effizienter arbeitet die Strategie.

Rechnen sie sich final aus, was der stat. Erwartungswert pro Jahr durchschnittlich ist. Ihr Trading soll und muss sich lohnen. Denn sie haben Ziele, die mit dem Ansatz erreicht werden sollen.

Redundanz!

Wenn sie nun alle vorstehend ausgeführten Aspekte beachtet haben, und eine Strategie gefunden haben, die mit ihrem Budget „matched“, haben sie bestmöglich geplant. Jedenfalls basierend auf der Vergangenheit. Und nichts anderes ist möglich. Jetzt müssen sie aber noch die Zukunft und dabei vor allem eventuelle Varianzen einkalkulieren. Meine Erfahrung zeigt, dass bei einigen Ansätzen die Zahlen mit der Zeit auf beiden Seiten (Gewinn- und Verlustseite) größer werden. Dass man immer mehr verdient wird dabei natürlich erfreuen. Doch dass der Draw Down gegenüber früheren DD´s größer wird, ist budget-relevant und muss durch redundante Planung der Kapitaldecke antizipiert werden. Lassen sie also unbedingt deutlich mehr Spielraum zwischen dem bisher bekannten Max DD und ihrem Kontovolumen. Ideal ist das 2,5-fache aus meiner Erfahrung.

Kleine Konten vs. große Konten

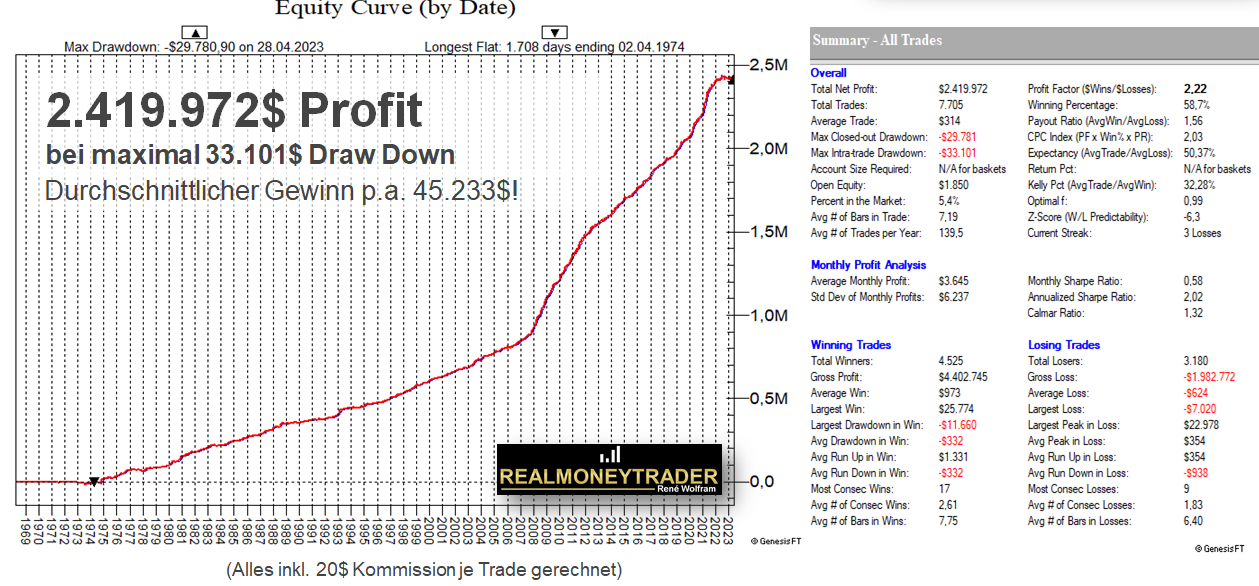

Bezieht man alle vorstehend ausgeführten Aspekte mit ein, so müssen kleine Konten mit anderen Ansätzen gehandelt werden, als große. Bei einem kleinen Konto (klein ist alles <50k) muss der Primärschlüssel zwingend der Draw Down sein. Denn ein kleines Konto kann keine großen Schwankungen aushalten. Unser 4select-Portfolio (Ausbildung & gemeinsame Umsetzung über 12 Monate) ist zum Beispiel jener Ansatz, der den historisch mit Abstand geringsten Draw Down hat. Für 2,42 Millionen Gewinn (nach Gebühren) gab es zu keiner Zeit mehr als 33.101 Dollar Draw Down (alles bezogen auf 1 Kontrakt. Umsetzbar aber auch mit CFD´s und Hebelzertifikaten). Der durchschnittliche Gewinn p.a. liegt bei 45.233$.

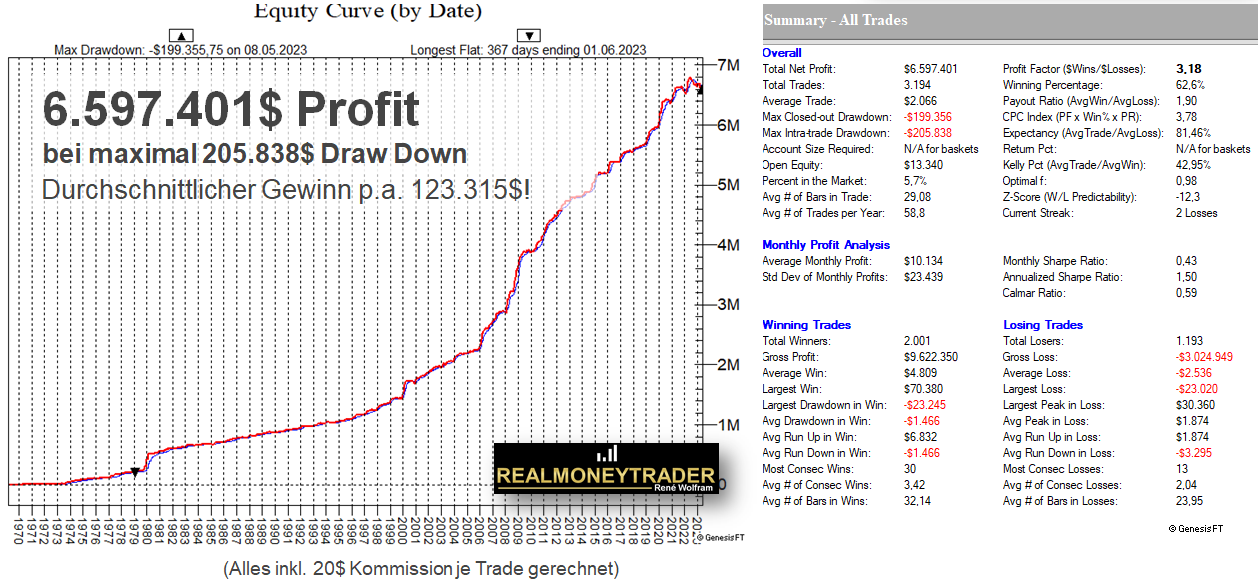

Jemand mit einem Konto von 35k, 40k oder 50k wählt darum diesen Ansatz. Trader mit Konten von 250k aufwärts hingegen können als Primärschlüssel die Performance (Gewinnseite) haben. Dann kann nach dem nominal lukrativsten Ansatz gesucht werden, was den Trader bei uns zur TradingClass führen wird, in der der Ansatz der PowerBreakouts geschult und gemeinsam umgesetzt wird. Hier ist der durchschnittliche Gewinn p.a. bei knapp 120.000$, jedoch ist der historische Maximal Draw Down auch größer. Er liegt bei 205.838 $. Jemand mit einem 50k-Konto könnte die Schwankungen auf dem Weg zum Erwartungswert nicht aushalten, und würde Geld verlieren, obwohl die Strategie nominal noch lohnender ist, als die des 4select.

Am 1. Juli startet eine neue Gruppe mit dem 4select! Infos & Early-Bird-Tarif hier: https://www.realmoneytrader.com/shop/ausbildung/4select/